半导体,电子信息产业的基石;而半导体设备则是半导体产业的刻蚀刀,对于半导体设备而言,“一代设备,一代工艺,一代产品”可谓至理名言。

随着海外对我国在先进制程设备领域的限制进一步加剧,半导体设备的国产化亟需解决。

从工艺环节来看,目前国产半导体设备厂商在刻蚀、沉积、热处理、清洗、涂胶显影、量测、CMP、离子注入以及测试机、分选机、探针台等核心工艺环节已取得长足进步。目前,国产半导体厂商在所有半导体设备都有覆盖。

北方华创作为国产唯一平台型半导体设备公司,肩负着国产半导体设备国产替代的重任。

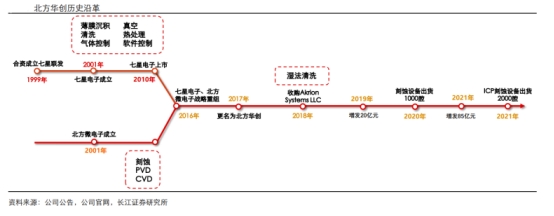

01/北方华创的前世今生

北方华创前身为七星电子,七星电子整台原属营700、706、707、718、797、798五大国有优质电子厂;北方微电子由北京电控联合清华、北大、中科院微电子所、中科院光电研究所共同出资设立。2016年北京七星华创电子股份有限公司和北京北方微电子基地设备工艺研究中心有限责任公司,实施战略重组,实现资源整合和优势互补,并于 2017 年更名为北方华创科技集团股份有限公司,即北方华创。

在半导体设备领域,七星电子掌握了半导体集成电路制造工艺方面的薄膜制备工艺、 清洗工艺、精密气体质量控制、真空、热工和软件控制等核心技术;北方微电子以高端 集成电路装备为主业,重点发展刻蚀机、PVD 和 CVD 三大类集成电路设备;二者优势 互补、强强联合,铸就了我国半导体设备产业上的一颗明珠。

通过收购海外资产,增强平台竞争力。2018年以1500万美元全资收购Akrion的全部资产及无息负债,成功整合Akrion清洗资源,进一步扩大清洗机市场。2020年收购北广科技射频应用技术相关资产正式签约,提高了公司射频应用技术水平,增强了半导体装备技术开发及应用能力。

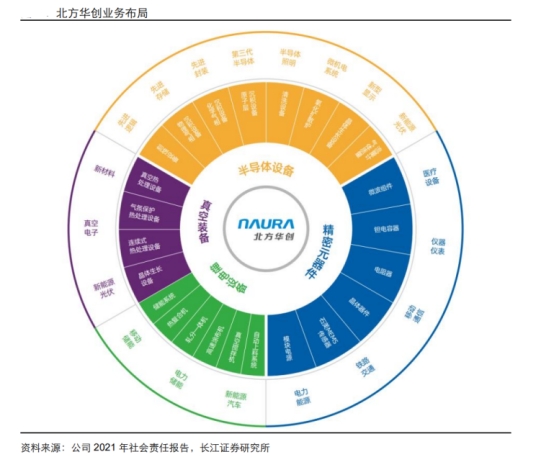

北方华创已经形成了以半导体装备、真空装备、新能源锂电装备及精密元器件四大业务群,为半导体、新能源、新材料等领域提供解决方案。公司现有四大产业制造基地,营销服务体系覆盖欧、美、亚等全球主要国家和地区。

目前北方华创在半导体设备领域,覆盖薄膜沉积设备(PVD+CVD+ALD)、刻蚀机、氧化炉、退火炉、MFC、清洗机等前道大部分核心设备。

完备的产品线覆盖,不仅在国内绝无仅有,在国际上也极为稀缺,甚至足以对标老牌国际巨头Applied Materials(美国应用材料公司AMAT.US)。

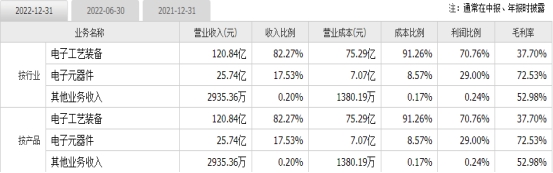

02/超8成收入来自半导体设备

从行业来看,根据SEMI统计,总额达到875亿美元规模的晶圆制造设备市场中,按投资额占比由大到小,分别为光刻机(23%)、刻蚀机(22%)、薄膜沉积设备(24%)、测量设备(10%)、清洗设备(6%)、离子注入(4%)、涂胶显影(4%)、热处理(3%)、CMP抛光设备(4%)。

北方华创,是国内半导体装备领域涉猎最广的设备厂商,晶圆制造三大核心设备除了不做光刻机外,薄膜沉积设备(PVD、CVD、ALD)、刻蚀机均有涉及,此外还有如氧化炉、退火炉、MFC、清洗机等前道大部分核心设备,基本覆盖了前道工艺的主要设备。根据2022年的年报显示,公司2022年半导体设备营收已超8成。数据显示,电子装备(即半导体设备)营收120.84 亿元,同比增长52.03%,占整体营收的82.27%。

03/北方华创的半导体核心设备

薄膜沉积设备:PVD国内处于顶尖,CVD及ALD设备均有布局

根据SEMI的数据显示,2021年薄膜沉积、光刻机,刻蚀机,三大核心设备在半导体设备的占比,分别是24%、23%,22。其中,薄膜沉积设备是半导体前道设备中市场空间最大的细分赛道。

根据SEMI数据显示,2021年全球半导体薄膜沉积设备市场规模达190亿美元,预计2022年将达到212 亿美元。并且到2025年将从2021年的190亿美元扩大至340亿美元,保持年复合15.7%的增长速度。

在国内方面,根据SEMI数据,2021年中国大陆半导体设备市场规模为296.2亿美元,根据薄膜沉积设备约24%的市场份额,我们推算2021年中国大陆半导体薄膜沉积设备市场规模约为71亿美元。

薄膜沉积设备主要负责各个步骤当中的介质层与金属层的沉积,包括 CVD(化学气相沉积)设备、PVD(物理气相沉积)设备/电镀设备和 ALD(原子层沉积)设备。

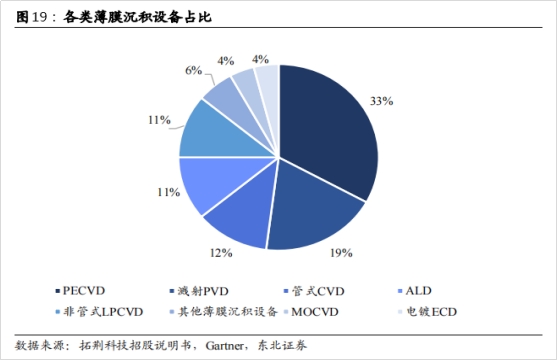

根据不同的应用演化出了PECVD、LPCVD、溅射 PVD、ALD 等不同的设备用于晶圆制造的不同工艺。其中,PECVD是薄膜设备中占比最高的设备类型,占整体薄膜沉积设备市场的 33%;ALD设备目前占据薄膜沉积设备市场的 11%;SACVD是新兴的设备类型,属于其他薄膜沉积设备类目下的产品,占比较小。

在集成电路领域,北方华创可供应eVictorAX30 Al pad、exiTexiTinH630 TiN物理气相的薄膜沉积设备;HORIS L6371 多功能 LPCVD、HEORIS 302/FLOURIS 201 LPCVD、SES680A 硅APCVD各种化学气相薄膜沉积设备;Promi 系列原子层沉积设备。在先进封装、LED领域,公司有Polaris、iTops系列可以供应。

在物理薄膜沉积设备领域,北方华创先后掌握了溅射源设计技术、等离子产生与控制技 术、颗粒控制技术、腔室设计与仿真模拟技术、软件控制技术等多项关键技术,建立了具有自主知识产权的核心技术优势,实现了0-1的突破。因此,北方华创是国内仅有的 PVD 设备供应商。从工艺覆盖面的角度来看,北方华创PVD设备可支持铝、铜、氮化钛等多种金属硬掩膜,制程涵盖 28nm及以上节点。

在化学薄膜沉积设备领域,北方华创开发了 Theoris 302 系列、HORIS 系列 LPCVD 以 及 SES630A 型号 APCVD 等产品,支持 28nm 及以上制程节点;此外,公司还可 供应金属 CVD 等产品。Theoris 系列为立式炉平台,HORIS 系列则包含管式和卧 式炉,两大平台均可以支持氧化扩散和低压化学薄膜沉积,是性能优良的低成本炉管设备方案。

公司原子层沉积设备多年研发布局,产品正进行高端工艺验证。北方华创微电子自2014年开始布局ALD设备的开发计划,经过多年努力突破了前驱物输运系统控制技术、均匀稳定的反应室热场及流场控制技术、等离子产生与控制技术、脉冲射频的快速调频匹配技术、高效无损伤原位清洗技术及软件控制技术等多 项关键技术,并推出应用于集成电路领域的量产型单片ALD设备——Polaris A630。 2017年,公司首台原子层沉积设备进驻上海集成电路研发中心,正进行高端工艺验证。

据北方华创2022年的年报显示,公司的二十余款薄膜沉积设备产品已成为国内主流芯片厂的优选机台,广泛应用于集成电路、功率器件、先进封装等领域,累计出货超3000腔,支撑了国内主流客户的量产应用。

值得注意的是,公司14nm的薄膜沉积设备已在客户端通过多道制程工艺验证,并实现量产应用。

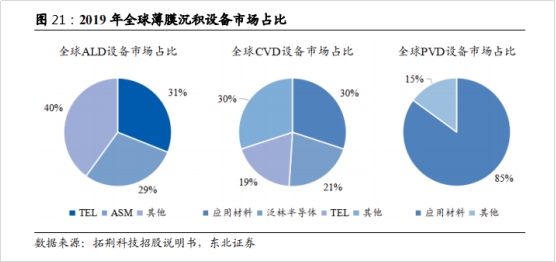

薄膜沉积设备行业呈现出高度垄断的竞争局面,国产化水不足10%。行业基本由应用材料(AMAT)、先晶半导体(ASMI)、泛林半导体(Lam)、东京电子(TEL)等国际巨头垄断。2019年,ALD设备龙头东京电子和先晶半导体分别占据了31%和29%的市场份额,剩下40%的份额由其他厂商占据;而应用材料则基本垄断了PVD市场,占85%的比重,处于绝对龙头地位;在CVD市场中,应用材料全球占比约为30%,连同泛林半导体的21%和TEL的19%,三大厂商占据了全球70%的市场份额。

除了北方华创外,国内还有拓荆科技、中微公司、盛美上海能够生产薄膜沉积设备,根据四家企业薄膜设备大致销售额推算,2021年半导体薄膜沉积设备的国产化率在 5%-8%之间。

刻蚀设备:14nm FinFET 工艺节点突破,累计出货量超2000腔

刻蚀机是半导体前道工艺的三大核心设备之一,设备成本占前道工艺设备投资的22%。根据SEMI数据,2021年全球半导体设备市场销售额达1026亿美元,同比增长44.1%,其中前道晶圆制造设备 880 亿美元。按照刻蚀设备在前道设备22%的占比计算,2021年全球刻蚀机的市场规模为193.6亿美元。2020年我国蚀刻设备市场规模为250.29亿元,2021年我国蚀刻设备市场规模增长至375.28亿元,预计2022年蚀刻设备市场规模有望达到500亿元。

北方华创在在集成电路领域的刻蚀设备主要NMC508、NMC612两大系列,分别对应8英寸及12英寸。

此外,在LED、MEMS、功率半导体、化合物半导体及先进封装领域,公司还拥有包括 ELEDE、HSE、DSE、D-Ark、GDE、BMD在内的多个系列型号。从工艺的角度来看, 公司的NMC系列刻蚀设备可支持导体及金属刻蚀。其中,NMC612D型硅刻蚀机突破14nm FinFET 技术节点,技术水平国内领先,产品已进入主流芯片代工厂。12英寸ICP刻蚀机在实现客户端28nm国产化替代,并在14/7nm SADP/SAQP、先进存储器、3D TSV等工艺应用中发挥着重要作用。在客户方面,北方华创的刻蚀设备长江存储及华虹的中标率分别为11.56%和8.40%。公司2022年的年报中显示,ICP刻蚀产品出货累计超过2000腔。

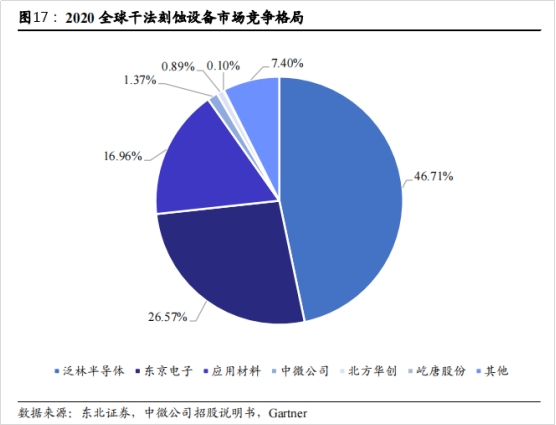

当前,全球刻蚀设备呈现垄断竞争格局,主要由LAM(47%)、TEL(27%)、AMAT(17%)把持,三家市场份额合计占全球市场占有率高达91%。

国内能生产刻蚀机的国产公司有中微公司和北方华创两家。从营收端来看,2020年和2021年中微公司和北方华创刻蚀设备营收占国内总刻蚀市场规模的9.19%和10.48%左右,随着公司的订单逐步释放,国产化率有望明显提升,当前国产化水平已经提升之20%,占全球市场市场份额的2%左右。

此外,作为国内最先进的刻蚀厂商,中微的介质刻蚀机已进入台积电7nm工艺设备采购名单,5nm工艺的设备也已经通过台积电验证。

清洗设备:较早布局,收购整合Akion,未来可期。

相较光刻、刻蚀等核心设备清洗设备的价值量相对较低,但随着晶圆制程工艺的复杂化,未来清洗机的使用次数会逐步提升,清洗机的占比整线的比例未来有望提高至10%,湿法清洗是主流清洗方案。

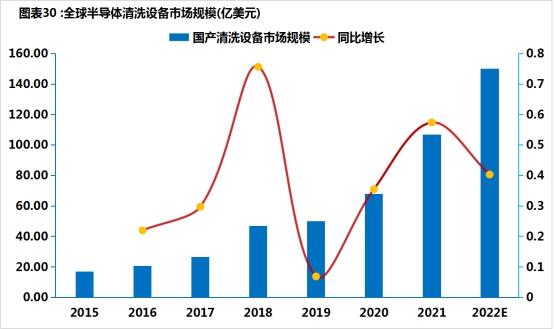

根据Gartner 统计数据,2021 年起半导体清洗设备市场增长迅速市场规模达到39.2 亿美元,预计2022 年将达到43.2亿美元。

根据中商产业的数据显示,2021年国内清洗设备达到了106.09亿元,预计2022年我国半导体清洗设备行业市场规模有望达到150亿元。

当前,我国半导体清洗领域的主要厂商包括盛美上海、北方华创、至纯科技、芯源微等,清洗设备国产化率约为31%,突破速度最快,国产化率超过了其他大部分设备。不过,相比于其他半导体设备,清洗设备的技术门槛较低,未来5年有望率先实现全面国产化。

北方华创是国内最早研发半导体清洗设备的公司之一。2006年,北方华创启动了8英寸单片清洗机的研发并于2008年向科技部申请了12英寸90/65nm 超精细清洗设备的国家重大专项。当前,公司拥有Saqua 、Bpure、Bcube三种系列用于集成电路、LED、功率器件等清洗工艺的设备平台,工艺可覆盖至 28nm。

截至 2016年12月, 公司的Saqua系列清洗机在 IC 生产线上累计流片就超过了 60 万片,并于 2017 年获得了SMIC公司的重复订单。2018 年北方华创完成了对美国清洗设备公司 Akrion 的收购,公司半导体清洗设备产品线得到了有效的补充和增强,整合后的清洗业务包括单片清洗和批式清洗两大产品线,覆盖工艺种类进一步增多。薄膜沉积、刻蚀、清洗三道工艺绑定程度较高,当前,公司正积极积累清洗设备相关的技术和专利,依托薄膜沉积、刻蚀的平台化布局,未来有望在清洗设备行业大放异彩。

此外,在外延装备方面,产品主要有SiC外延炉、硅基GaN外延炉、6/8吋多片硅外延炉,8吋单片硅外延炉,12吋单片硅外延炉等20余款量产设备,累计出货近千腔,覆盖集成电路、功率器件、硅材料、第三代半导体等领域应用需求。

04/北方华创—中国的“应用材料”?

北方华创作为国内目前唯一的平台型半导体设备企业,是除了不生产光刻机和检测设备外,其他半导体核心设备均有布局的平台型半导体设备公司,其具备成为中国“应用材料(AMAT)”的潜力。

应用材料是全球最大的半导体设备和服务供应商,其产品覆盖了包括薄膜沉积设备、刻蚀设备、热处理设备、离子注入设备和计量检测等多种半导体设备,同时公司还提供晶圆厂环境服务,是典型的平台型企业。

相比应用材料,北方华创还有很大啊的提升空间,当前两者差距仍然较为明显,但其优势在国产替代的背景下,北方华创作为国内唯一的平台型半导体设备公司增速将显著高于应用材料。

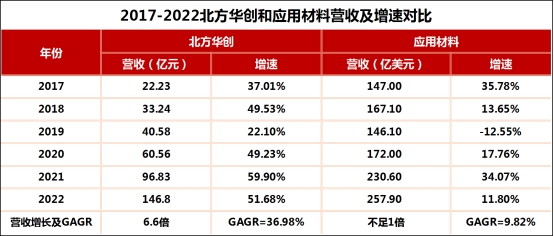

从营收规模来看,北方华创与应用材料有明显差距,2022年应用材料的营收是北方华创的10倍,但北方华创增速显著快于应用材料。2022年北方华创营收首次突破百亿大关,达146.88亿元,增长51.68%;应用材料257.9亿美元(1734.66亿元),增速11.80%。2017-2022年北方华创的复合增长率为36.98%,而应用材料不到10%,只有9.82%。

值得一提的是,2021年北方华创营收首次进入全球半导体设备20强,位居第17位。

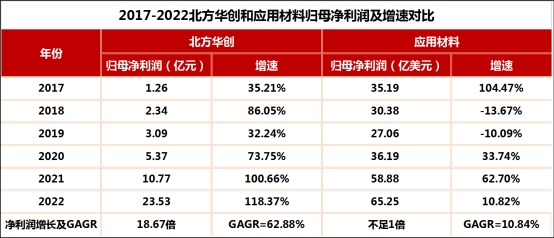

从归母净利润来看,2022年归母净利润达23.53亿元,同比增长118.37%,应用材料归母净利润为65.25亿美元,同比增长10.82%。2017-2022年北方华创的复合增长率为62.88%,而应用材料只有10.84%。

因此,不管是营收归母净利润在增速方面,北方华创均远远快于应用材料。

在北方华创一季报业绩超预期后,有12家券商北方华创的未来三年的业绩做出了明显的上调。

从12家券商的平均来看,2023-2025年营业收入的均值在200.68亿元、259.00亿元、296.22亿元;归母净利润均值在33.34亿元、45.65亿元、59.47亿元。

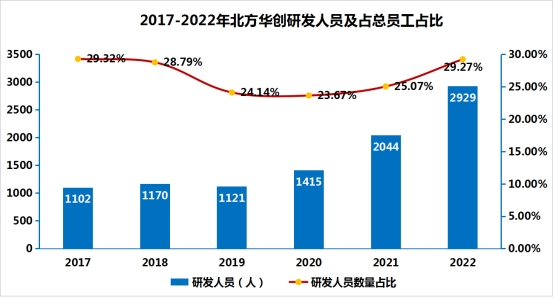

从研发投入来看,2017-2022年6年以来来,北方华创呈现研发高投入的格局,近6年的研发投入占营收的均值在28.03%,最高是在2017年33.13%,最低是2022年的24.28%。2017年研发投入为7.36亿元,占营收的比重高达33.13%,主要是其营收的基数较低。到2022年研发投入达35.66亿元,是2017年的近5倍。可以看出北方华创在研发领域的投入的强度呈逐渐上升的态势,这也是发展中的公司的投资机会,也充分表明在国产替代背景下,国产半导体设备公司保持高强度的研发投入。

而应用材料2017-2022年这6年来,研发投入整体变化不大,研发费用占营业收入比重在10%-12%之内变动。这也表明,当一家公司进入成熟期后,研发投入整体保持稳定的状态。

与此同时,北方华创的研发人员也在不断增加,截止到2022年研发人员已经超2900人人,较2017年增长了2.65倍,占全公司人数比重长期保持在23%以,2022年研发人员占比再度达超29%,说明北方华创持续加大资金和科研人员的投入。

因此,不管是从营收规模、规模净利润还是研发投入占营收比重等的增速,均比应用材料明显更快,这样表明在国产替代加速的背景下,作为国产平台型半导体设备龙头,有望逐步成长为中国的“应用材料”。

对于,北方华创未来的市值能否超万亿,这种情况是存在的,一方面通过并购重组国内其他半导体设备企业,进一步提升在半导体领域是市场占有率,截止2022年北方华创的市场占有率达36%;另一方面就是提升在新能源、精密元器件等领域市场份额。

参考资料:

长江证券:《“北”辰“星”拱,方兴未艾》